Могут ли технические индикаторы предсказывать дальнейшее движение стоимости актива? Вопрос спорный. Тем не менее, среди трейдеров есть ярые приверженцы технического анализа.

Разберем, какие сигналы могут подавать трейдеру технические индикаторы и что именно они могут рассказать о текущей и будущей ситуации на рынке. В данной статье рассмотрим модель «крест смерти», трейдинг с ее использованием.

Узнать больше о других способах анализа рынка, поиска точек входа в сделку и прогнозирования дальнейшего движения стоимости можно из статьи «Что такое трейдинг».

Характеристики скользящих средних

Moving averages – одни из самых известных и часто используемых трендовых индикаторов. Они просты в применении и могут использоваться как по отдельности, так и в комбинации с другими индикаторами.

Скользящие средние, как и другие индикаторы этой категории, имеют одну важную особенность – запаздывание. Это означает, что сигналы, которые они подают, поступают с некоторым опозданием и, соответственно, вход в сделку осуществляется не в самом начале трендового движения.

С одной стороны, сигнал в такой ситуации становится более надежным за счет того, что тренд уже устоялся на рынке. С другой стороны, невозможно предсказать, как долго новая тенденция продержится, поэтому можно опоздать со входом в позицию.

Такая характеристика moving averages как запаздывание указывает на то, что их довольно сложно использовать в качестве прогностического индикатора. С его помощью можно анализировать лишь ситуацию на рынке, которая имеет место в настоящий момент.

При этом благодаря сглаживанию ежедневных колебаний и ценового шума, данный индикатор может достаточно точно определять текущую доминирующую тенденцию на рынке. Это обусловлено тем, что скользящие средние рассчитываются на основе усреднения стоимости актива за определенный период.

Как правило, для расчетов используются цены закрытия, то есть стоимость актива в момент закрытия свечи, обозначающей некий период, как правило, это день. Однако данный индикатор может рассчитываться и по другим показателям: ценам открытия, максимумам и минимумам цены, а также типичным и средневзвешенным ценам.

Функции скользящих средних

Moving averages не просто так пользуются огромной популярностью среди пользователей. Они выполняют ряд важных функций для трейдера. Рассмотрим основные из них более подробно в данном разделе.

1. Определение текущей тенденции – одна их наиболее важных задач MA. Как мы уже говорили, из-за запаздывания скользящие средние не предсказывают будущую ситуацию, зато они четко подтверждают существующую.

Существует правило, позволяющее определить доминирующий тренд: если MA расположена над линией графика, это указывает на наличие нисходящей тенденции, и наоборот, когда ценовой график расположен выше MA – тренд восходящий.

2. Выступают в роли динамических уровней поддержки и сопротивления. Для выполнения данной функции необходимо выбирать определенные периоды. Как правило, в качестве линий поддержки или сопротивления выступают 50- или 200-периодные мувинги.

Moving average становится уровнем support, если находится ниже линии графика. В такой ситуации точки касания графиком MA могут использоваться для открытия длинных позиций.

Если же скользящая средняя находится над ценовым графиком, она выступает в роли сопротивления. Точки касания графиком MA могут использоваться для открытия коротких позиций.

3. Выступают ориентиром для установки защитных уровней. Moving averages обладают характеристиками, позволяющими определять наиболее подходящие точки для установки уровней Стоп-Лосс.

Это, в свою очередь, позволяет пользователям закрывать убыточные позиции. Так, например, при открытии сделок на покупку Stop-Loss устанавливается ниже мувингов.

Разновидности moving averages

Мувинги являются полностью настраиваемым индикатором, то есть можно настраивать в соответствии с индивидуальными потребностями каждого пользователя. Одним из основных параметров настройки является выбор временного интервала, или периода скользящей средней.

Это тот период времени, который используется для расчета данного индикатора. Например, если необходимо произвести расчет за последние 10 дней или периодов, для MA выбирается значение 10, если нужен расчет за 100 периодов – значение 100.

При этом, когда производится расчет 10-периодной MA и наступает одиннадцатый период, то из расчета просто убирается устаревшее значение первого периода и вместо него добавляется значение 11-го периода.

Именно поэтому данный индикатор называется скользящей средней, так как его значение изменяется каждый день. То есть каждый день сдвигается на одно значение вперед.

Если применяются большие временные промежутки, вычисления могли бы занимать достаточно большое количество времени. Однако современные торговые платформы позволяют производить все расчеты практически мгновенно и в автоматическом режиме.

Помимо различных периодов, можно также выбрать и метод расчета самой скользящей средней. Существует несколько основных разновидностей:

- Простая moving average (SMA) рассчитывается на основе суммы стоимости актива за выбранный промежуток времени, которая делится на количество периодов. То есть если мы выбираем 10-периодную MA, то сумма цен за последние 10 периодов делится на их количество, то есть 10;

- Экспоненциальная скользящая средняя (EMA) рассчитывается подобным образом, но большее внимание уделяет более поздним значениям стоимости. Это значит, что если для расчета используется 100 периодов, то первые 50 будут иметь наименьшее значение при расчете, а последние 50 – наибольшее.

Пересечение скользящих средних

Ранее мы уже говорили о функциях, которые осуществляются скользящими средними практически без взаимодействия с ценовым графиком. Однако есть и другая категория взаимодействия – это пересечение moving averages с самим графиком и между собой.

Мы уже упоминали о том, что, если мувинг находится над линией графика – тренд нисходящий. А что произойдет, если эти две линии пересекутся? При пересечении ценовым графиком скользящей средней снизу вверх возникает сигнал на открытие позиции на покупку.

Если же moving average находится под ценовым графиком, это свидетельствует о преобладании восходящей тенденции. В случае пересечения котировочной кривой MA по направлению сверху вниз, это расценивается как сигнал на открытие позиции шорт, то есть на продажу.

Однако в реальности не все бывает так просто и очевидно. Поэтому многие трейдеры зачастую добавляют на графики вместо одной сразу несколько скользящих средних с разными периодами. Это позволяет получать более точные сигналы.

Очень часто на график накладываются две MA: краткосрочная (например, 20-периодная) и долгосрочная (например, 50-периодная). В качестве сигнала на открытие сделки используется пересечение двух этих линий между собой, а не MA и самого графика.

Так, когда быстрая moving average пересекает медленную в восходящем направлении, это указывает на преобладание «бычьего» тренда. Соответственно, можно открывать позицию на покупку.

Когда же краткосрочная MA пересекает долгосрочную в обратном направлении, то есть в нисходящем, это свидетельствует о доминировании «медвежьей» тенденции. Как следствие, рекомендуется открывать сделки на продажу.

Что такое крест смерти на графике?

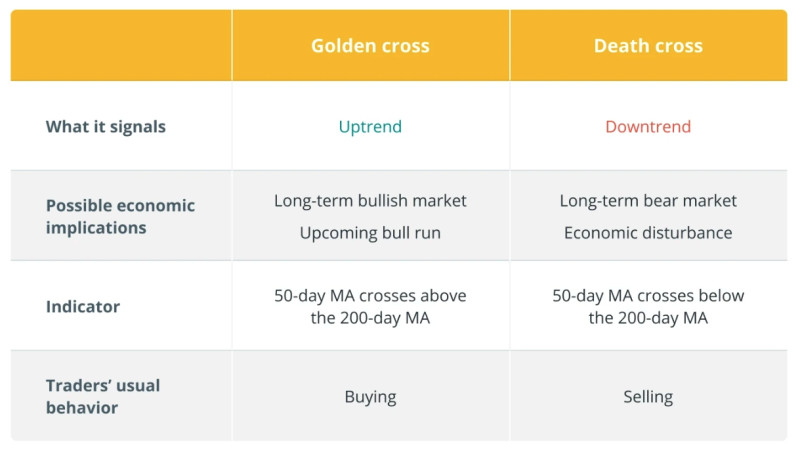

Когда два мувинга пересекаются между собой, они образуют наиболее известные трейдерам модели «золотой крест» и «крест смерти». Давайте более подробно рассмотрим процесс формирования модели «крест смерти», трейдинг с ее использованием в этом и последующих разделах.

Для того, чтобы получить данную модель на графике, необходимо наложить на него два мувинга. Для первой скользящей средней, как правило, выбирается период 50 (краткосрочная, или быстрая MA), а для второй – период 200 (долгосрочная, или медленная MA).

Пересечение этих двух линий и образует рассматриваемую модель. Однако это не происходит одномоментно, а занимает некоторое время. Формирование фигуры «крест смерти» происходит в несколько этапов.

- На рынке присутствует восходящая тенденция, при этом быстрая moving average располагается выше медленной MA;

- Далее происходит смена доминирующего тренда на противоположный, о чем свидетельствует пересечение 50-периодной скользящей средней 200-периодной MA по направлению сверху вниз;

- О закреплении «медвежьей» тенденции свидетельствует нахождение быстрого мувинга под медленным и увеличение расстояния между ними.

Конечно, 50-периодную линию можно с натяжкой назвать краткосрочной, так как 50 дней или периодов – это уже достаточно длительный срок. Именно поэтому получается, что данная модель подает сигнал с большим опозданием.

Некоторые трейдеры предпочитают использовать более короткие периода для скользящих средних, например, 50 и 100, или 20 и 100, или 20 и 50. Это делается с целью получения более частых сигналов, однако, следует помнить, что часть их них могут быть ложными.

Для подтверждения входа в сделку необходимо использовать дополнительные индикаторы, которые могут подтвердить возможность открытия короткой позиции или, наоборот, опровергнуть ее.

Крест смерти трейдинг

Как же можно торговать и получать прибыль при помощи модели «крест смерти»? Трейдинг с ее применением имеет ряд особенностей, давайте рассмотрим их более подробно в данном разделе.

Рассматриваемая модель достаточно проста в применении, поэтому может использоваться в торговле даже начинающими трейдерами. Тем не менее, нужно соблюдать некоторые простые правила.

Во-первых, «крест смерти» может давать ложные сигналы. Происходить это может по двум основным причинам. Первая из них – это отсутствие четкого направленного движения, то есть наступление периода консолидации на рынке.

Мы уже неоднократно говорили о том, что скользящие средние – это трендовый индикатор. Поэтому работать он может только при условии, что на рынке имеется четко выраженная тенденция.

Вторая причина – выбор слишком короткого временного промежутка. На низких таймфреймах присутствует слишком много ценовых колебаний, которые в итоге создают «шум». По этой причине индикатор может давать ложные сигналы.

Для получения более достоверных сигналов трейдерам следует выбирать более длинные временные промежутки. Даже если пользователь совершает сделки на графике с более низким таймфреймом, следует проверить общую ситуацию на более высоком.

Итак, мы уже выяснили, что «крест смерти» указывает на развитие нисходящей тенденции на рынке. Это значит, что трейдеру необходимо открывать сделки на продажу.

Кроме этого, рассматриваемая модель может использоваться как сигнал к закрытию сделок, открытых ранее после формирования «золотого креста» на графике, то есть длинных позиций.

Сравнение с золотым крестом

Данная модель весьма схожа с паттерном «золотой крест» по способу формирования, получаемым от нее сигналам и способам входа в сделку.

При этом две данные модели имеют в корне разную суть: одна подтверждает наличие восходящей тенденции, а другая – нисходящей. Плюс к этому две эти модели как бы дополняют друг друга.

Если после появления «золотого креста» трейдером открывается длинная позиция, то рекомендуется закрывать ее, как только на графике появляется обратная фигура – «крест смерти».

И наоборот, если трейдер открывает сделку на продажу по сигналу «креста смерти», то при последующем появлении «золотого» пересечения позицию рекомендуется закрывать.

Также обе фигуры дают более достоверные сигналы трейдеру, если образуются на высоких таймфреймах. Это, в свою очередь, предполагает использование средне- и долгосрочных стратегий в торговле либо инвестирования.

На длинных временных промежутках, начиная от D1 и выше, обе модели свидетельствуют о более глобальных и масштабных изменениях на рынке, которые длятся в течение нескольких месяцев, а иногда и лет.

«Крест смерти», равно как и «золотое» пересечение имеют тенденцию к запаздыванию, поэтому рекомендуется подтверждать их сигналы с помощью других индикаторов. Наиболее часто для этих целей используются индикаторы объемов, MACD или RSI. О них мы поговорим немного позже.

Подтверждение сигнала

Немногие трейдеры рискуют входить в сделку по одному только сигналу от образования фигуры «крест смерти». Трейдинг-стратегии опытных пользователей, как правило, включают в себя дополнительные инструменты для фильтрации и подтверждения сигналов рассматриваемой модели.

1. Один из наиболее часто используемых способов проверки сигналов является добавление индикаторов объемов на график. Здесь все просто: если вместе с появлением модели также возрастают объемы торгов, то есть количество совершаемых сделок, это является хорошим подтверждением надежности сигнала.

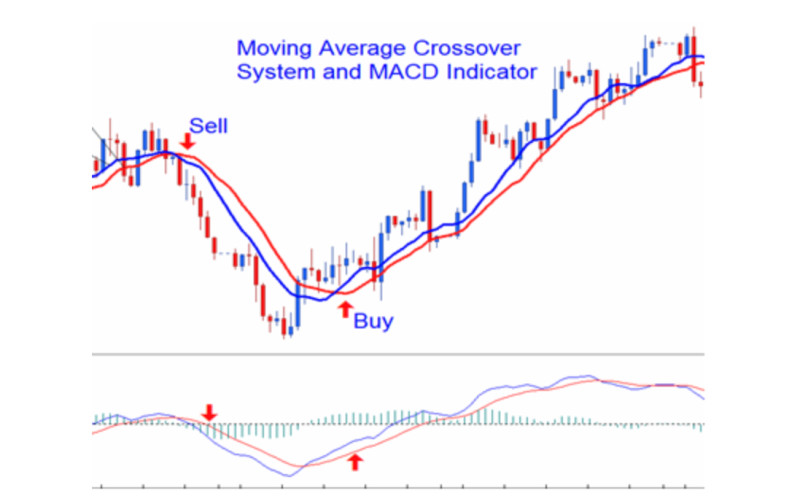

2. Еще одним способом подтверждения сигналов является использование индикатора MACD для этих целей. Данный индикатор состоит из двух линий и гистограммы.

Если на графике образуется «крест смерти» и при этом MACD также находится в отрицательной зоне, то есть гистограмма опускается ниже нулевой отметки, это подтверждает правильность сигнала на продажу.

3. Можно также использовать для фильтрации сигналов пересечения скользящих средних Стохастик – осциллятор, предназначенный для определения импульса цены. График этого индикатора строится в отдельном окне, имеет две линии и шкалу от 0 до 100.

Подтверждением для открытия короткой позиции будет выход линии Стохастика из зоны перекупленности, то есть выше отметки 80 (в стандартных настройках) либо 70 (можно установить в индивидуальном порядке для получения большего количества сигналов).

4. Удобной опцией для получения оповещений является использование автоматизированных программ, которые мониторят интересующие трейдера графики и подают сигнал о появлении потенциальной точки для входа в сделку.

Для этих целей разработаны специальные индикаторы с алертом, которые рисуют на графике стрелки в точках пересечения MA и подают звуковой сигнал. Как правило, красными стрелками выделяются точки входа в короткие позиции, а синими – в длинные.

Крест смерти и криптовалюты

Прочитав все ранее сказанное, можно убедиться в неидеальности модели «крест смерти». Трейдинг криптовалютами с применением данного паттерна неоднозначен. Рассмотрим этот вопрос более подробно на примере биткоина.

Дело в том, что рассматриваемая модель появлялась на графике биткоина около 8 или 9 раз за всю историю его существования. «Крест смерти» появляется на графике самой известной криптовалюты примерно раз в год, начиная с 2014 года.

При этом в половине из этих случаев сигнал оказался ложным, и после его образования биткоин не дешевел, а наоборот, поднимался в цене. Соответственно, трейдеры, которые следовали данному сигналу, неоднократно совершили убыточные сделки.

Так, впервые после появления рассматриваемой модели на графике биткоина в 2014 г., однако вместо падения наблюдается рост стоимости криптовалюты. Позже на графике образовался «золотой крест», однако его сигнал также оказался ложным: вместо подорожания стоимость биткоина снизилась.

Далее «крест смерти» вновь появлялся в те моменты, когда нисходящий тренд на рынке заканчивался и биткоин прибавлял в цене на 40-50%. А появление «золотого креста», наоборот, предвещало падение цены на 40-60%.

Видимо, это связано с тем, что криптовалюты являются высоковолатильными активами, стоимость которых имеет тенденцию к достаточно крупным колебаниям. Соответственно, у скользящих средних не очень хорошо получается «сгладить» эти колебания.

Другой причиной может быть нахождение актива в периоде консолидации. Мы уже знаем о том, что модели «крест смерти» и «золотой крест» не работают в периоды бокового движения стоимости.

Тем не менее, необходимо отметить, что стоимости биткоина существенно снизилась в последнее время – более чем на 50%: с $64 тыс. до $28 тыс. Однако позже ему удалось немного вернуть позиции и подняться выше $30 тыс., хотя возврат к отметкам выше $50 тыс. эксперты считают маловероятным.

Что такое крест смерти для золота?

В теории модель кажется простой и понятной, а что насчет применения ее на реальных графиках реальных активов? Как все это выглядит и работает ли на самом деле? Давайте попробуем разобраться на примере такого актива как золото.

Во-первых, необходимо определить, какие факторы способны оказать влияние на изменение стоимости золота. Таких факторов немало, однако эксперты выделяют основные пять:

1. Инфляция – корреляция между ростом потребительских цен и стоимостью золота относительна. Однако стоит различать два варианта роста инфляции: если цены растут в период роста и общего оптимизма, золото становится менее привлекательной инвестицией и теряет в цене. Если же высокие темпы роста инфляции сопряжены с падением уровня доверия, следует ожидать увеличения стоимости золота;

2. Изменения курса американского доллара и других валют. Золото относится к резервным рыночным инструментам, также как и доллар США и некоторые другие валюты. Наблюдается обратная зависимость между ними: когда доллар укрепляется, золото становится менее привлекательным, и его стоимость снижается. И наоборот, когда доллар ослабевает, золото начинает дорожать в цене;

3. Геополитические факторы – нестабильная обстановка, угроза военных действий или война – все эти моменты негативным образом отражаются на настроениях инвесторов. В таких ситуациях золото выглядит наиболее привлекательным и безопасным способом вложить и сохранить свои средства;

4. Процентные ставки и доходность гособлигаций. Здесь наблюдается обратная корреляция: чем ниже ставки, тем выше стоимость золота. В то же время, когда на рынке наблюдается увеличение доходности облигаций, цены на золото начинают снижаться;

5. Спрос и предложение. Значимое влияние на стоимость золота оказывают крупные центральные банки, МВФ, однако частным инвесторам довольно сложно предсказать их действия. Благодаря увеличению спроса крупных держав на золото, увеличивается его стоимость.

Как же и почему на графике золота возникает «крест смерти»? Аналитики отмечают, что в последнее время снижение стоимости золота вызвано несколькими основными факторами.

Среди них называются ужесточение монетарной политики ФРС США, которое приводит к повышению процентных ставок, укрепление доллара США, общее падение стоимости сырьевых товаров.

Преимущества и недостатки

Как и любой другой способ анализирования рынка модель «крест смерти», трейдинг с ее использованием имеет свои нюансы, положительные и отрицательные стороны. К основным преимуществам торговли с помощью рассматриваемой модели относятся:

- Простота в применении. Индикатор достаточно прост в применении. Его могут использовать в своих стратегиях даже начинающие трейдеры, имея самые базовые представления об анализе рынка с помощью скользящих средних;

- Универсальность. Данную модель можно применять на графиках различных активов с разными таймфреймами. Однако необходимо помнить, что более достоверные сигналы можно получить на более длинных временных промежутках;

- Доступность. Moving averages имеются в стандартном наборе каждой современной торговой платформы. Более того, все расчеты производятся в автоматическом режиме и практически мгновенно.

В то же самое время применение данной модели имеет ряд недостатков:

- Отставание. Данная черта характерна для всех трендовых индикаторов, и скользящие средние не стали исключением. Именно поэтому опытные трейдеры используют их не как прогностический инструмент, а как подтверждение текущей ситуации на рынке;

- Появление ложных сигналов. Мы уже говорили о том, что ложные сигналы могут появляться в случаях, когда на графике наблюдается боковое движение либо выбран слишком короткий временной промежуток. Кроме этого, всегда можно добавить дополнительные инструменты для подтверждения и фильтрации сигналов.

Какие еще «кресты» встречаются на графиках?

Помимо технических индикаторов, можно использовать и другие методики анализа рынка. Например, некоторые трейдеры считают, что сам ценовой график несет в себе всю необходимую информацию и никакие дополнительные инструменты не требуются.

Одним из наиболее древних способов анализирования рынка является свечной анализ. Он заключается в том, чтобы представить ценовой график в виде японских свечей и искать на нем комбинации, подтверждающие продолжение текущей тенденции либо ее потенциальный разворот.

Иногда для получения сигнала достаточно формирования на графике не комбинации из нескольких свечей, а даже одной свечи определенного вида. Одной из разворотных комбинаций является «крест Харами».

Этот паттерн состоит из двух свечей: одной с крупным телом и одной или двумя короткими тенями и второй с маленьким или полностью отсутствующим телом и длинными тенями (свеча Доджи).

Комбинация образуется, когда первая, крупная свеча как бы поглощает следующую за ней мелкую свечу Доджи. Важным моментом является то, что вторая свеча должна полностью, вместе со своими тенями «помещаться внутри» предыдущей.

Паттерн «крест Харами» отличается от комбинации «Харами» именно тем в первом случае в модели присутствует именно свеча Доджи, а во втором – просто обычная свеча с небольшим телом. При этом «крест» считается более сильной фигурой.

Чтобы определить, в какую именно сторону произойдет разворот, необходимо определить, «бычья» или «медвежья» формируется свеча с крупным телом.

Если крупная свеча зеленая (белая), то она предвещает разворот с нисходящей на восходящую тенденцию. Если же, наоборот, более крупная свеча красная (черная), значит, ожидается смена растущего тренда на снижающийся.

Для подтверждения сигнала необходимо дождаться формирования следующей за Доджи свечи. В случае «бычьего креста Харами» она должна быть зеленой, а в случае «медвежьего» – красной.

Заключение

В данной статье мы рассмотрели образование на графиках различных торговых инструментов модели «крест смерти», трейдинг с ее применением. Сигналы рассматриваемой модели не всегда оказываются точными.

Основной причиной такой неточности является запаздывание, характерное для скользящих средних. Поэтому для подтверждения сигналов рекомендуется использовать дополнительные индикаторы.

Тем не менее, необходимо понимать, что основная функция MA – это не прогнозирование будущей ситуации, а отражение текущей. Moving averages хороши для определения доминирующей на рынке тенденции.

Поэтому, когда мы говорим о том, что «крест смерти» – это разворотный паттерн, то скорее имеем в виду то, что разворот уже состоялся. Рассматриваемая модель подтверждает факт смены тенденции с растущей на снижающуюся.

При этом ни одна модель не может предсказать, как долго продлится новый тренд, поэтому так важно правильно определять точки входа в позицию и устанавливать защитные ордера.

Назад к статьям

Назад к статьям